Philanthropie : le legs net de frais et droits, une stratégie gagnant-gagnant

En l’état actuel de la législation, un testateur souhaitant léguer tout ou partie de son patrimoine à un héritier d’une parenté éloignée, voire à un tiers, se verra appliquer des droits de succession particulièrement élevés. La transmission dans le cadre d’une démarche philanthropique peut s’avérer moins coûteuse fiscalement.

Dans le cas d’un legs à un héritier d’une parenté éloignée, voire à un tiers, le testateur se voit appliquer un taux forfaitaire d’imposition de 60% en l’absence de lien de parenté ou de 55% pour des neveux et nièces.

Compte tenu de cette fiscalité dissuasive, le testateur pourrait transmettre son patrimoine dans le cadre d’une démarche philanthropique. Cette solution s’avèrerait alors moins coûteuse fiscalement.

Cette opération de transmission permettrait de répondre à un double objectif :

- D’une part, participer au financement d’une cause d’intérêt général en léguant tout ou partie de son patrimoine à un organisme sans but lucratif,

- D’autre part, gratifier un proche sans pour autant le désavantager financièrement.

Le déroulé des opérations de transmission serait alors le suivant : le testateur désigne dans un premier temps un organisme sans but lucratif légataire universel de son patrimoine ; cet organisme ayant ensuite pour charge de délivrer un legs à titre particulier à une personne déterminée.

Modus operandi

Plus précisément, un testateur désigne légataire universel de son patrimoine l’un des organismes sans but lucratif visés par l’article 795 du CGI.

L’organisme institué légataire universel, a normalement vocation à recevoir l’ensemble de la succession. Cependant, le testateur peut désigner un ou plusieurs légataire(s) universel(s) ; le legs universel peut ne porter que sur la partie de la succession restante après imputation des legs particuliers, ou encore sur la seule quotité disponible en présence d’héritiers réservataires.

La transmission de patrimoine envisagée s’opèrera en franchise d’impôts. En effet, les legs consentis au profit d’organismes visés par la loi sont exonérés de droits de mutation à titre gratuit.

En outre, le testament précisera que l’organisme sans but lucratif bénéficiaire aura pour charge de délivrer un legs à titre particulier net de frais et droits au profit du proche (neveu par exemple) que le défunt souhaitait gratifier.

Dans ce cadre, l’organisme gratifié acquittera la fiscalité successorale (55% s’agissant d’un neveu) afférente à ce legs en lieu et place du légataire à titre particulier. A cet égard, notons que la prise en charge des droits par l’organisme n’est pas assimilée fiscalement à un supplément de legs et ne supporte pas de droits de succession.

L’organisme versera alors au bénéficiaire une somme au moins équivalente sinon supérieure à celle qui lui serait restée dans la succession s’il avait reçu directement les biens et payé les droits de succession.

Par ce biais, le légataire à titre particulier reçoit la somme convenue nette de droits et d’obligations fiscales. Ce dernier se voit ainsi déchargé du délai de 6 mois pour déclarer et s’acquitter des droits de succession, voire le cas échéant, de la contrainte de liquider certains actifs successoraux. Les démarches administratives et le paiement de l’impôt incombent uniquement à l’organisme.

En synthèse, la fiscalité successorale existe toujours mais elle change de redevable. En outre, l’assiette des droits de mutation à titre gratuit est plus faible, les droits étant calculés sur ce qui est effectivement transmis au légataire à titre particulier.

En outre, ce schéma de transmission permet au disposant de ne pas se démunir de son vivant et de transmettre à son décès son patrimoine dans des conditions fiscales plus acceptables.

Illustration chiffrée

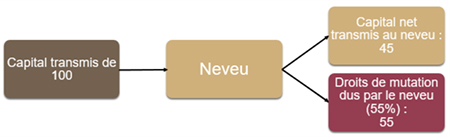

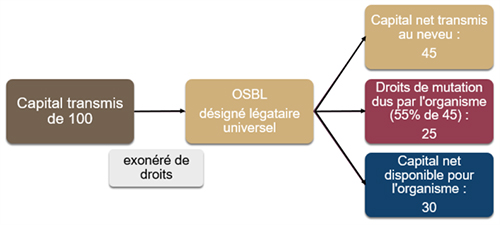

Contexte : Monsieur X dispose d’un patrimoine de 100. Sans descendance directe, il souhaite transmettre son patrimoine à son neveu.

Cas n°1 : transmission en l’état

Cas n°2 : transmission avec démarche philanthropique

Remarque : dans le cas n°2, le neveu se voit attribuer in fine le même capital que dans le cas n°1. La démarche philanthropique souhaitée par Monsieur X n’a donc pas dégradé la situation financière de son neveu. Ainsi, l’économie de droits réalisée est allouée à un projet philanthropique.

Précautions requises

En premier lieu, il est nécessaire de s’assurer de l’intention philanthropique du testateur. En outre, il conviendra de veiller dans le temps à ce que l’organisme accomplisse sa mission d’intérêt général. L’organisme ne doit pas servir de simple « intermédiaire successoral » entre le testateur et ses héritiers.

Afin d’éviter toute requalification potentielle sur le terrain de l’abus de droit fiscal, il conviendra de veiller à ce que l’organisme sans but lucratif dispose post transmission de liquidités suffisantes pour réaliser sa mission d’intérêt général.

Par sécurité, il pourrait être recommandé de ne pas dépasser ce que le légataire personne physique aurait reçu sans l’intervention de l’organisme d’intérêt général.

Compte tenu de l’articulation de ces différentes étapes, le recours à un conseil habilité (notaire) sera nécessaire afin d’accompagner le disposant dans la mise en place de ces opérations de transmission. La rédaction du testament devra être très précise. Dans ce cadre, il pourrait notamment être prévu dans le testament un légataire universel de substitution.

14 avril 2020